|

||||

|

|

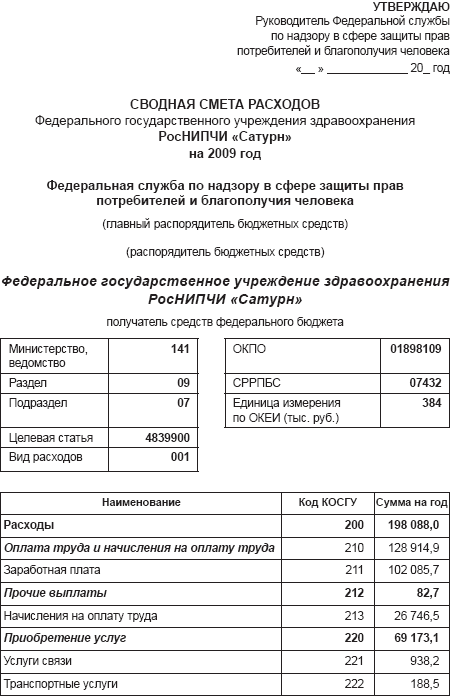

1. СОСТАВЛЕНИЕ СМЕТ БЮДЖЕТНЫМ УЧРЕЖДЕНИЕМ Бюджетная смета – документ, устанавливающий в соответствии с классификацией расходов бюджетов лимиты бюджетных обязательств бюджетного учреждения (ст. 6 БК РФ). Однако это не означает, что смету по внебюджетной деятельности не надо составлять в 2009 г. Рассмотрим особенности составления учреждениями бюджетной и внебюджетной смет. Составление бюджетной сметыБюджетные учреждения осуществляют операции по расходованию бюджетных средств в соответствии с бюджетной сметой (п. 1 ст. 161 НК РФ). Составление сметы входит в обязанности учреждений. Какие же расходы должны быть отражены в смете? Согласно ст. 70 НК РФ бюджетные учреждения могут расходовать бюджетные средства на следующее: – оплату труда работников бюджетных учреждений, денежное содержание (денежное вознаграждение, денежное довольствие, заработную плату) работников органов государственной власти (государственных органов), органов местного самоуправления, лиц, замещающих государственные должности Российской Федерации, государственные должности субъектов Российской Федерации и муниципальные должности, государственных и муниципальных служащих, иных категорий работников; – командировочные и иные выплаты в соответствии с трудовыми договорами (служебными контрактами, контрактами) и законодательством Российской Федерации, законодательством субъектов Российской Федерации и муниципальными правовыми актами; – оплату поставок товаров, выполнения работ, оказания услуг для государственных (муниципальных) нужд; – уплату налогов, сборов и иных обязательных платежей; – возмещение вреда, причиненного бюджетным учреждением при осуществлении своей деятельности. Перечисленные расходы должны быть отражены в бюджетной смете. Порядок составления, утверждения и ведения бюджетной сметы определяется главным распорядителем бюджетных средств, в ведении которого находится бюджетное учреждение. Указанный порядок должен соответствовать общим требованиям, установленным Минфином России (ст. 221 БК РФ). В 2009 г. действуют Общие требования к порядку составления, утверждения и ведения бюджетных смет бюджетных учреждений, утвержденные приказом Минфина России от 20.11.2007 № 112н (далее – Приказ Минфина России № 112н), предусматривают следующее. Учреждение составляет смету по форме, разработанной и утвержденной главным распорядителем средств бюджета. В бюджетной смете должны быть указаны (п. 5 Приказа Минфина России № 112н): – гриф утверждения, содержащий подпись руководителя, уполномоченного утверждать смету учреждения, дату утверждения и ее расшифровку; – наименование формы документа; – финансовый год, на который представлены содержащиеся в документе сведения; – наименование учреждения, составившего документ, и его код по Общероссийскому классификатору предприятий и организаций (ОКПО); – код по СРРПБС (сводный реестр главных распорядителей, распорядителей и получателей средств федерального бюджета по главному распорядителю средств федерального бюджета) – для федеральных учреждений; – наименование единиц измерения показателей, включаемых в смету, и их код по Общероссийскому классификатору единиц измерения (ОКЕИ). Содержательная часть формы сметы представляется в виде таблицы, содержащей коды строк, наименование направления средств бюджета и соответствующие им коды классификации расходов бюджетов бюджетной классификации Российской Федерации с детализацией до кодов статей (подстатей) Классификации операций сектора государственного управления (КОСГУ), а также суммы по каждому направлению. Детализация КОСГУ приведена в приказе Минфина России от 25.12.2008 № 145н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» (текст по характеристике статей бюджетной классификации написан с учетом изменений, внесенных приказом Министерства финансов Российской Федерации от 3 июля 2009 г. № 69н «О внесении изменений в декабря 2008 г. № 148н). Письмом Минфина России от 21 июля 2009 г. № 02-05-10/2931 утверждены Методические рекомендации по применению классификации операций сектора государственного управления, в которых установлено, что данная классификация группирует операции в зависимости от их экономического содержания. В рамках данной классификации операции разделены на текущие (доходы и расходы), инвестиционные (операции с нефинансовыми активами) и финансовые (операции с финансовыми активами и обязательствами). Классификация операций сектора государственного управления состоит из отдельных групп (например, 100 «Доходы», 400 «Выбытие нефинансовых активов» и др.), которые детализируются статьями и подстатьями. Перечни операций в рамках соответствующих статей (подстатей) закрытыми не являются и не исключают возможности отражения иных аналогичных по экономическому содержанию операций. Однако, несмотря на данное «разрешение», рекомендуется все же предварительно согласовать применение кодов с органом казначейства, обслуживающим учреждение. Письма Минфина России и Федерального казначейства, разъясняющие применение экономической классификации расходов бюджетов в 2005–2007 годах, классификации операций сектора государственного управления в 2008 году, применять нельзя. Такое распоряжение содержится в вышеуказанном письме № 02-05-10/2931. Приведенные в письмах этих ведомств разъяснения о порядке использования кодов с 1 января 2009 г. могут применяться исключительно получателями этих писем. Рассмотрим подробнее подстатьи и статьи, которые чаще всего используются бюджетными учреждениями в расходовании бюджетных средств и, следовательно, подлежат включению в бюджетную смету. Подстатья 211 «Заработная плата» – планируются такие расходы, как оплата труда на основе договоров (контрактов) в соответствии с законодательством Российской Федерации о государственной (муниципальной) службе, трудовым законодательством. К данным расходам относятся выплаты по должностным окладам, тарифным ставкам Единой тарифной сетки, почасовой оплате, воинским и специальным званиям, выплаты премий, материальной помощи, вознаграждений по итогам работы за год и других вознаграждений и выплат поощрительного характера. Оплата учебных и ежегодных отпусков, компенсации за неиспользованный отпуск, выплата пособия за первые два дня временной нетрудоспособности самого работника за счет средств работодателя также планируются по этой статье. Расчет необходимого объема денежных средств производится на основании штатного расписания, положений нормативных актов, регулирующих систему оплаты труда. Подстатья 212 «Прочие выплаты» – планируются дополнительные выплаты и компенсации, определенные условиями трудового договора, в том числе суточные при служебных командировках, ежемесячное пособие на ребенка, компенсации стоимости форменной одежды и обуви, стоимости проездных документов на все виды общественного транспорта, за приобретение книгоиздательской продукции и периодических изданий, другие аналогичные расходы. При расчетах необходимо руководствоваться: штатным расписанием, нормативными актами, регламентирующими выплаты компенсаций, данными о количестве планируемых командировок в год (для расчета суточных при командировках), пр. Подстатья 213 «Начисления на оплату труда» – планируются расходы по уплате учреждением ЕСН, а также взносов по страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. При определении этих расходов необходимо руководствоваться главой 24 НК РФ и данными о фонде оплаты труда. Расходы по уплате ЕСН и взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний по договорам гражданско-правового характера с физическими лицами подлежат отражению по тем статьям и подстатьям КОСГУ, по которым отражаются расходы на оплату услуг по данному договору. Подстатья 221 «Услуги связи» – планируются расходы по пересылке почтовых отправлений, приобретению почтовых марок, маркированных конвертов, оплате сотовой связи, подключению и использованию Интернета, абонентской и повременной оплаты местного телефонного соединения и другие аналогичные расходы. При планировании учитываются следующие данные: размер абонентской платы за телефон, стоимость радиоточки, одного почтового отправления, конвертов, количество телефонных и радиоточек, среднегодовое количество почтовых отправлений, размер платы за мобильные переговоры. Подстатья 222 «Транспортные услуги» – как правило, планируются расходы на оплату проезда в случае служебных командировок, на курсы повышения квалификации (в том числе студентам, обучающимся по заочной форме обучения, при проезде к местонахождению учебного заведения), расходы по доставке нефинансовых активов. При определении необходимого объема денежных средств учитываются: данные о количестве командировок в год с ориентировочной стоимостью проезда, план повышения квалификации, данные о среднегодовых расходах по найму транспорта. Подстатья 223 «Коммунальные услуги» – планируются потребление и оплата: – отопления и технологических нужд, а также горячего водоснабжения; – газа (включая его транспортировку по газораспределительным сетям и плату за снабженческо-сбытовые услуги); – электроэнергии для хозяйственных, производственных, технических, лечебных, научных, учебных и других целей; – водоснабжения, водоотведения, ассенизации; – другие аналогичные расходы. Расчет необходимого объема денежных средств производится на основании сведений о потребности в электроэнергии, тепловой энергии, газе, воде, данных о тарифах на коммунальные услуги. Подстатья 224 «Арендная плата за пользование имуществом» – планируются расходы по арендной плате в соответствии с заключенными договорами. Для расчета необходимы документы, подтверждающие количество арендуемых зданий и сооружений, их площадь, ставки арендной платы. Подстатья 225 «Работы, услуги по содержанию имущества» – планируются расходы учреждения по оплате договоров на выполнение работ, оказание услуг, связанных с содержанием нефинансовых активов (основных средств, непроизведенных активов, нематериальных активов, материальных запасов), находящихся в оперативном управлении, аренде или безвозмездном пользовании. Расчет производится на основании планов капитального, текущего ремонта зданий и сооружений, ремонта коммунальных систем, расчета стоимости техобслуживания автомобиля, данных о расходах на оказание услуг по техническому обслуживанию охранной и пожарной сигнализации, локальных вычислительных сетей, данных по среднегодовым расходам на профилактику и заправку оргтехники. Подстатья 226 «Прочие работы, услуги» – на эту подстатью относятся расходы по оплате договоров на выполнение работ, оказание услуг, не отнесенные на подстатьи 221 – 225, например: – на вневедомственную (в том числе пожарную) охрану, охранную и пожарную сигнализацию (установку, наладку и эксплуатацию); – на страхование жизни, здоровья и имущества (в том числе гражданской ответственности владельцев транспортных средств); – на оказание медицинской помощи военнослужащим и сотрудникам правоохранительных органов в учреждениях здравоохранения; – по прокату специальных кино-, видео– и аудиозаписей; – по найму жилых помещений при служебных командировках; – на изготовление бланков (государственных сертификатов, отчетности и пр.); – на услуги в области информационных технологий (приобретение неисключительных (пользовательских) прав на программное обеспечение, включая приобретение и обновление справочно-информационных баз данных). Статья 290 «Прочие расходы» – планируются расходы, не связанные с оплатой труда, приобретением услуг. Здесь отражаются расходы, связанные с: – уплатой налогов и сборов в бюджеты всех уровней, уплатой разных платежей, сборов, государственных пошлин, лицензий, штрафов, пеней за несвоевременную уплату налогов и сборов и другие экономические санкции; – отчислениями денежных средств профсоюзным органам на культурно-массовую и физкультурную работу; – выплатой государственных премий в различных областях; – приемом и обслуживанием делегаций (представительские расходы); – выплатами спортсменам и их тренерам; – прочими расходами, не отнесенным к другим статьям. При планировании необходимого объема денежных средств используются нормативные документы, регламентирующие данные расходы. Статья 310 «Увеличение стоимости основных средств» – планируются расходы по оплате договоров на приобретение, а также договоров подряда на строительство, реконструкцию, техническое перевооружение, расширение и модернизацию объектов, относящихся к основным средствам, независимо от стоимости со сроком полезного использования более 12 месяцев. При определении объема расхода по этой статье учитываются нормы обеспеченности основными средствами, сведения о ценах на объекты основных средств, фактической обеспеченности основными средствами. Статья 320 «Увеличение стоимости нематериальных активов» – планируются расходы учреждения по оплате договоров на приобретение или создание подрядным способом объектов, относящихся к материальным активам, которые не имеют материально-вещественной структуры и на которые оформлены документы, подтверждающие исключительное право учреждения на них. При определении необходимого объема денежных средств используются данные о потребности в объектах нематериальных активов и ценах на них. Статья 330 «Увеличение стоимости непроизведенных активов» – на данную статью относятся расходы на увеличение стоимости непроизведенных активов, используемых в процессе деятельности учреждения, не являющихся продуктами производства (земля, ресурсы недр и пр.), права собственности на которые должны быть установлены и законодательно закреплены. Статья 340 «Увеличение стоимости материальных запасов» – планируются расходы по оплате договоров на приобретение материалов, предназначенных для однократного использования в процессе деятельности учреждения в течение периода, не превышающего 12 месяцев, независимо от их стоимости, а также предметы, используемые в деятельности учреждения в течение периода, превышающего 12 месяцев, но не относящиеся к основным средствам. При расчете объема средств учитываются нормы обеспеченности материальными запасами, данные об утвержденных нормах пробега и расхода ГСМ, а также стоимости ГСМ, ориентировочных ценах на запчасти, данные о потребности в канцтоварах, бумаге, картриджах, хозяйственных товарах. Смета реорганизуемого учреждения составляется в порядке, установленном главным распорядителем средств бюджета, в ведение которого перешло реорганизуемое учреждение, на период текущего финансового года и в объеме доведенных учреждению лимитов бюджетных обязательств. Утверждение бюджетной сметыНа главного распорядителя бюджетных средств возложены полномочия по определению порядка утверждения бюджетных смет подведомственных ему бюджетных учреждений. Руководитель главного распорядителя средств может предоставить это право руководителю распорядителя средств бюджета. В свою очередь, руководитель распорядителя средств вправе возложить обязанность по утверждению сметы учреждения на его руководителя (п. 8 Приказа Минфина России № 112н). Руководитель главного распорядителя (распорядителя) средств бюджета вправе ограничить предоставленное право утверждать смету учреждения руководителю распорядителя средств бюджета (учреждения) в случае выявления нарушений бюджетного законодательства Российской Федерации, допущенных соответствующим учреждением при исполнении сметы (п. 9 Приказа Минфина России № 112н). Рассмотрим пример составления бюджетной сметы. Целью ведения сметы является внесение изменений в смету в пределах доведенных учреждению в установленном порядке объемов соответствующих лимитов бюджетных обязательств.   Смета доходов и расходов по приносящей доход деятельности В настоящее время обязанность расходовать средства, полученные федеральными бюджетными учреждениями от приносящей доход деятельности, в соответствии со сметой доходов и расходов по приносящей доход деятельности, установлена п. 1 ст. 6 Федерального закона от 24.07.2007 № 198-ФЗ «О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов». Кроме того, согласно п. 11 ст. 5 Федерального закона от 26.04.2007 № 63-ФЗ бюджетное учреждение осуществляет операции с указанными средствами в установленном финансовым органом порядке в соответствии со сметой доходов и расходов по приносящей доход деятельности, подлежащей представлению в орган Федерального казначейства (ОФК). На основании этой статьи Минфином России были внесены соответствующие изменения в Приказ от 21.06.2001 № 46н, п. 2 которого утверждена Инструкция о порядке открытия и ведения территориальными органами Федерального казначейства лицевых счетов для учета операций со средствами, полученными получателями средств федерального бюджета от приносящей доход деятельности (далее – Инструкция о порядке открытия и ведения лицевых счетов). Следовательно, бюджетным учреждениям смету по приносящей доход деятельности по-прежнему следует составлять. Согласно п. 2 данной Инструкции смета доходов и расходов по приносящей доход деятельности – документ, составляемый учреждением на текущий финансовый год. Порядок ее утверждения устанавливается главным распорядителем средств, им же определяется объем поступлений внебюджетных средств с указанием источников образования и направлений использования этих средств по коду главного распорядителя средств федерального бюджета и коду КОСГУ. В соответствии с п. 9 Инструкции о порядке открытия и ведения лицевых счетов учреждение представляет в ОФК смету доходов и расходов по приносящей доход деятельности на текущий финансовый год на бумажном носителе для проведения операций на лицевом счете по учету внебюджетных средств, в электронном виде – информацию о смете доходов и расходов по средствам, полученным получателем средств федерального бюджета от приносящей доход деятельности (форма 0510017 – приложение № 10 к Приказу Минфина России № 46н). Утвержденная смета в течение финансового года может уточняться в порядке, установленном главным распорядителем средств, и представляться учреждением в ОФК на бумажном носителе с одновременным представлением в электронном виде информации об изменениях к смете доходов и расходов по средствам, полученным получателем средств федерального бюджета от приносящей доход деятельности (форма 0510018 – приложение № 11 к Приказу Минфина России № 46н). Если право утверждения сметы и внесения изменений в нее предоставлено руководителю бюджетного учреждения, то в ОФК на бумажном носителе смету можно не представлять, представляются только информация об этой смете (форма 0510017) и сведения об ее изменении (форма 0510018). Приведем пример составления сметы доходов и расходов по приносящей доход деятельности.   Приказами Минфина России от 20.11.2007 № 112н «Об общих требованиях к порядку составления, утверждения и ведения бюджетных смет бюджетных учреждений», от 07.10.2008 № 7н «О порядке открытия и ведения лицевых счетов Федеральным казначейством и его территориальными органами», от 25.12.2008 № 145н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации», от 01.09.2008 № 88н «О порядке осуществления федеральными бюджетными учреждениями операций со средствами, полученными от приносящей доход деятельности» определен порядок составления и утверждения смет доходов и расходов по средствам, полученным от приносящей доход деятельности бюджетными учреждениями, находящимися в ведении Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека. Это связано в первую очередь с реформой бюджетного процесса и необходимостью приближения бюджетной классификации к требованиям международных стандартов. Возникла необходимость объединения плана счетов бюджетного учета с бюджетной классификацией. В основном это направлено на максимально эффективное управление государственными (муниципальными) финансами. Вышеуказанные изменения связаны с необходимостью обеспечить учет затрат методом начисления по программам и функциям участников бюджетного процесса, и коснулись они именно порядка применения КОСГУ. В рамках классификации КОСГУ операции разделены на текущие (доходы и расходы), инвестиционные (операции с нефинансовыми активами), финансовые (операции с финансовыми активами и обязательствами). Последние изменения, внесенные в Бюджетный кодекс Российской Федерации, указывают на приведение структуры бюджетной классификации в соответствие с экономическим содержанием операций в секторе государственного управления. При методе начисления потребовалось введение дополнительных категорий классификации. Единственный собственник средств на соответствующем уровне бюджетной системы – это орган государственной власти и управления (орган местного самоуправления). Условно его можно представить как самостоятельное юридическое лицо, а бюджетные учреждения – его структурные подразделения. Объемы финансирования, направляемые с единого счета бюджета на лицевые счета учреждений, не приводят к расходу средств в целом в системе. Происходит лишь выбытие денежных средств со счета собственника (уменьшение финансовых активов – группа кодов 600) и поступление средств на счета учреждений (увеличение финансовых активов – группа кодов 500). При этом итог актива баланса собственника не меняется. В случае приобретения учреждением нефинансовых активов также не происходит расхода средств (затраты по приобретению – группа кодов 300). Итог актива баланса собственника также не меняется. Аналогичным образом следует рассуждать и при рассмотрении иных операций сектора государственного управления. Необходимость применения в учете (наряду со счетами бюджетного учета) кодов различных классификаторов подтверждает и анализ категорий, включаемых в классификацию операций сектора государственного управления. Коды КОСГУ, установленные ст. 23.1 БК РФ, соответствуют другим видам классификаторов, применяемым в бюджетной сфере, и аналитическим счетам Плана счетов бюджетного учета. В структуру номера счета преимущественно включены коды функциональной классификации расходов (ФКР). Ведь имущество учреждения приобретают для использования в текущей деятельности с последующим списанием на расходы. Активы – земля, ресурсы недр, драгоценности являются источниками внутреннего финансирования дефицита бюджета (по ним применяется код Классификации источников внутреннего финансирования (КИВФ)). Государство в случае необходимости может распорядиться этими активами как собственник и в любой момент использовать их для привлечения заемных средств в целях погашения дефицита бюджета и т. д. Денежные средства и финансовые вложения также относятся к источникам внутреннего финансирования дефицита бюджета. Так, денежные средства на лицевых счетах учреждений (не использованные на определенную дату) могут быть отозваны и перераспределены и т. п. Счета расчетов с дебиторами по доходам корреспондируют с доходными счетами, и поэтому они пополняют доходы бюджета, в номер счета включены коды классификации доходов (КД). Новая система классификации по методу начисления более эффективна по сравнению с действовавшей ранее. Ведь было предусмотрено всего две категории (все денежные поступления на счета бюджетов считались доходами, а средства, списанные со счетов бюджетов, – расходами). Данная классификация позволяет оценить результат исполнения бюджетов не только с точки зрения дефицита (профицита) бюджета, но и с точки зрения увеличения или уменьшения чистой стоимости государства в результате изменения его активов и обязательств. |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||